医療費控除とは、多額の医療費を支払っている場合に確定申告をすると、税額の控除を受けることの出来るシステムです。「歯科医院で矯正治療を行った場合、その対象になるのかどうか」「必要書類が何か」という事についてご紹介します。

目次

矯正治療は医療費控除対象?

子供の矯正治療は、歯や顎の発達を正しく促すための治療として必要と考えられているため、対象です。ただ、不正咬合(出っ歯・受け口・叢生・開咬・ガミースマイル)を、大人になってから治療したい場合について、ご説明します。

歯並びの綺麗さなど、お口の審美性を求められて治療をされる患者様も多いと思います。ただ、その場合は、美容整形などど同様になってしまいます。

ですが、不正咬合の場合、お口の咀嚼面や発音面など、何かしらのトラブルを抱えている事が多いです。具体的に申し上げれば「噛み合わせの悪さ、噛み合わない」などでしっかり食べ物を噛めなかったり、「歯並びが悪くて発音がうまく出来ない」などの発音障害でしょう。「審美性だけではなく、歯で咬むという機能やお口の機能を改善するための矯正治療」であれば、矯正治療は医療費控除対象となります。

不正咬合で咀嚼機能に問題がある場合、表側からのワイヤーブラケット矯正、取り外し可能なマウスピースによるインビザライン矯正、舌側にワイヤーブラケットをする裏側矯正でも対象と考えられます。

医療費控除とは

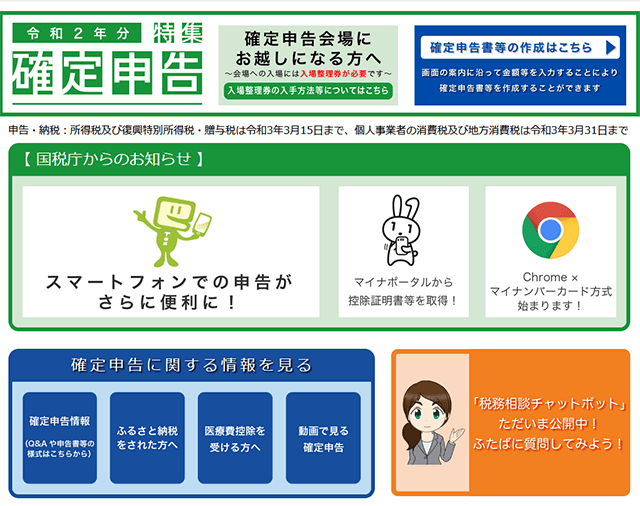

そもそも、医療費控除とはどういう目的で行うものでしょうか。国税庁のホームページによりますと、1月1日~12月31日までの1年間に、医療機関に対して支払った額が一定額を超えた場合、確定申請を行えばその金額を基に所得控除を受けられるというものです。

一定額とはどれ位?

支払額が10万円を超えれば対象とみなされます。

同居している家族が居る場合、自分ひとりという訳ではなく、例えば同居している家族分(同一世帯)の医療費を全てまとめて超えた場合も対象です。

医療費控除はいつから申請できるの?

確定申告が必要な人は、翌年の2月16日~3月15日頃です。

確定申告が必要ない人は、翌年の1月1日~5年後の12月31日までが期間です。

「医療費控除でお金が返ってくるなんて知らなかった~。2年前の医療費、10万円超えてたのに~」という方もご安心ください。

「医療費控除でお金が返ってくるなんて知らなかった~。2年前の医療費、10万円超えてたのに~」という方もご安心ください。

過去5年以内ならばさかのぼって申告をすることができます。もし過去の医療費控除を忘れていたとしても、今から確定申告を擦れば、過去に支払った医療費の一部が戻ってきます。

医療費控除の仕組みについてより詳しく知りたい方は、国税庁のサイトをご紹介しますので、ご覧ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm

医療費控除対象?対象ではない?

医療費控除は一定額を超えた場合、行う方が良いとわかりました。では、歯科矯正の治療費についてクローズアップしていきましょう。矯正治療は、自由診療の為10万円を超える高い治療費がほとんどです。ただ、すべての医療費が対象かと言われたら、そうではありませんので、医療費控除の対象となるもの、対象とならないものについてご紹介します。

医療費控除対象となるもの

●診療で生じた治療費

●通院のために生じた公共交通機関の交通費

●通院先に公共交通機関がない場合のタクシー代

●医院より処方された医薬品

●病気治癒の為に購入した市販の医薬品

医療費控除対象とならないもの

●美容整形のために生じた治療費

●健康のために購入したサプリメント

●通院のために生じた自家用車の駐車場代・ガソリン代

つまり、美容や健康のためにという理由の医療費は含まれず、認められないという事です。

https://www.jpao.jp/10orthodontic-dentistry/1015consultation/07-adult-period/adult-q14.html

医療費控除をするための必要書類は?

医療費控除の手続きを利用するためには、まず、医療費の領収書、薬局での領収書が、必要です。ただ、矯正治療は費用が高いため、通常、信販会社でデンタルローン(一括・分割払い)を組まれている方も多いと思います。そのデンタルローンの契約書、信販会社の領収書も医療費控除には欠かせませんので、必ずお手元にお持ちください。

また、税務署によっては、矯正治療は高額の為、医師の診断書が必要と言われるケースもあります。ですが、これは一概に必要書類とは言えませんので、必要と言われた際のみ、通院している歯科医院や歯科医師へご相談されても遅くはありません。

申告書と明細書を作成し、お住まいの地域の税務署に期間内に提出します。提出方法は、主に3つあります。

- 居住地を管轄する税務署に、申告書を郵送する

- 居住地を管轄する税務署に申告書を持参する

- e-taxを使用し、インターネットで電子申告をする(平成31年よりマイナンバーカード方式とID・パスワード方式があります)

では、ここで医療費控除に必要なものや必要書類を挙げていきます。

●源泉徴収票

●印鑑

●マイナンバー

●医療費を証明する領収書・レシート

●還付金を振り込む口座の情報

●確定申告書などの申請用紙(国税庁ホームページより取得可能)

③のe-taxの際は、これらに加えて、以下のものが必要です。

③のe-taxの際は、これらに加えて、以下のものが必要です。

●インターネット環境が推奨環境であるか

●マイナンバーカード

●電子証明書

●ICカードリーダライタ(マイナンバーカード対応のスマホでも可能な場合あり)

ただし、セルフメディケーション税制を申告されたい方は、この限りではありませんので、ご注意ください。

https://www.keisan.nta.go.jp/h29yokuaru/cat2/cat22/cat221/ocat324/cid106.html

領収書などの必要書類は医療費控除終えれば捨ててOK?

医療費控除の申告を終え、領収書をどうすればいいかと思いますよね。申請方法が変更になり、医療費の領収書の代わりに医療費の明細書を添付する為、領収書を添付する必要がなくなったからです。「かさばるから捨てたいな」とゴミ箱にいれようとしてはいけません。

医療費控除で申請した領収書は5年間保管しなければなりません。少ない例かもしれませんが、税務署から提示依頼があった場合、速やかに提示しなければなりません。デンタルローンの契約書や、信販会社の領収書も同様です。忘れないように、どこかにまとめて保管しておきましょう。

矯正は医療費控除対象か?に関するQ&A

矯正治療は医療費控除の対象ですか?

子供の矯正治療は医療費控除の対象です。しかし、成人になってからの美容矯正治療は医療費控除の対象にならないことがあります。

医療費控除の対象となる具体的な不正咬合の例は何ですか?

医療費控除の対象となる不正咬合の具体的な例には、噛み合わせの悪さや発音障害などが含まれます。これらの問題が咬嚼や発音に関する機能や口の健康に影響を与える場合、矯正治療は医療費控除の対象とされます。

医療費控除の必要書類は何ですか?

医療費控除の必要書類には、医療費の領収書、薬局での領収書、デンタルローンの契約書、信販会社の領収書が含まれます。また、一部の税務署では医師の診断書が必要とされることもありますが、必要性はケースバイケースです。

まとめ

今回は「歯科医院で矯正治療を行った場合、その対象になるのかどうか」「必要書類が何か」という事についてご説明しました。矯正治療により綺麗な歯並びになれば、食事も楽しくおいしく噛めますし、発音で悩まれていた方は、きれいな発音をすることができます。咀嚼機能の改善やお口のトラブルを避けるために、矯正治療を行うのも一つの手段です。

https://www.osaka-kyousei.com/b-6.html#iryouhikoujyo

医療法人真摯会

医療法人真摯会